Банки Украины: самые высокие темпы роста кредитов и рекордные прибыли

Наиболее высокие за десять лет темпы роста корпоративных и ипотечных кредитов, а также рекордные доходы банков.

Об этом сообщает Нацбанк в очередном обзоре банковского сектора. В ІІІ квартале 2021 года банковский сектор ускорил рекордными темпами рост кредитования, что наиболее заметно в корпоративном и ипотечном сегментах. Во фондировании сохраняется позывная динамика привлечения средств клиентов, хотя и замедлилась. Уровень долларизации депозитов снизился, говорится в сообщении.

Прибыль банков за ІІІ квартал выросла в полтора раза в годовом исчислении. В Нацбанке подсчитали, темпы годового роста чистого процентного дохода были самыми высокими за десятилетия. Чистый комиссионный доход продолжал расти высокими темпами. В то же время отчисления в резервы под кредиты сократились в годовом исчислении почти вдвое.

Мы решили осветить детали, что обусловило высокие темпы роста кредитов и рекордные доходы банковского сектора.

Структура банковского сектора

В течение третьего квартала 2021 года количество действующих банков уменьшилось до 71 учреждения, говорится в сообщении Нацбанка.

Таблица 1 – Количество банков

Источник: НБУ.

Государственный банк «Расчетный центр» трансформирован в небанковское финансовое учреждение в связи с изменениями в законодательстве Украины, а частный банк «Земельный капитал» отнесен к категории неплатежеспособных.

Чистые активы государственных банков сократились, поэтому их доля в чистых активах снизилась на 2.9 в. п. за ІІІ квартал, до 47.5%. А активы частных и иностранных банков выросли, как и их доли в активах, отмечают в Нацбанке. Как следствие, уровень концентрации сектора снижался третий квартал подряд.

Активы

За ІІІ квартал чистые активы банков выросли на 2.1% в результате оживления кредитования корпораций и физических лиц. В то же время, заметно уменьшились вложения в ОВГЗ и депозитные сертификаты НБУ.

Объемы чистых гривневых кредитов субъектам хозяйствования выросли за ІІІ квартал на 13.1% и на 42.7% г/г благодаря восстановлению экономики.

Рисунок 1 - Чистые активы по группам банков и изменение чистых активов в разрезе составляющих млрд. грн.

Источник: НБУ.

Высокие темпы роста чистых гривневых кредитов за квартал продемонстрировали корпорации под иностранным контролем: +21.8%. В годовом исчислении самые высокие темпы были у частных отечественных корпораций: +46.5%.

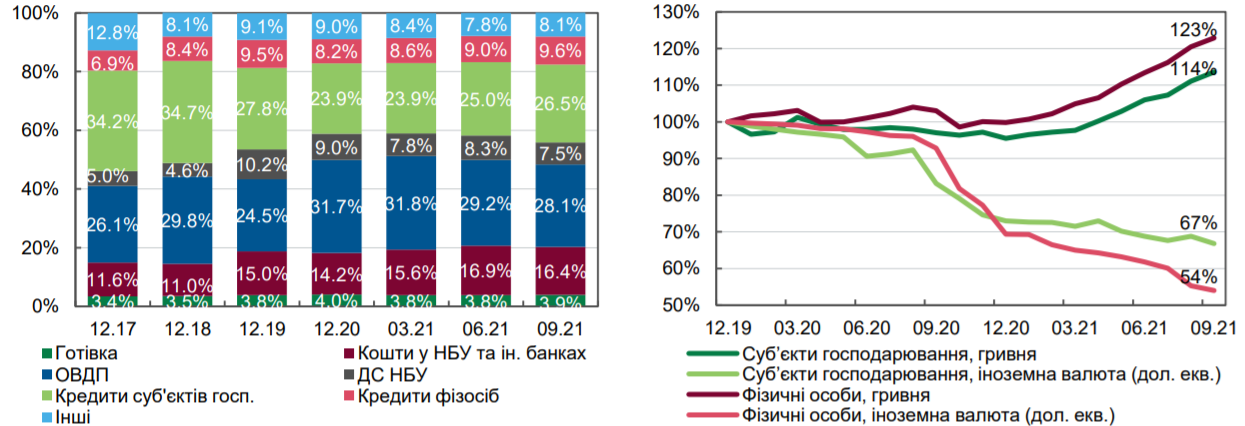

Рисунок 2 - Структура чистых активов сектора по составляющим и динамика кредитования в разрезе клиентов

Источник: НБУ.

Весомым фактором этого была Государственная программа «Доступные кредиты 5-7-9%». Объемы валютных кредитов в долларовом эквиваленте выросли на 4% за квартал, существенно не изменившись в годовом исчислении. Рост чистых гривневых кредитов физическим лицам также ускорился до +31.2% г/г. Второй квартал подряд чистые гривневые кредиты на приобретение и реконструкцию недвижимости растут темпами выше 16%, в годовом исчислении они выросли на 54.5% г/г.

Доля неработающих кредитов за квартал снизилась на 3.9 п. п. (до 33.3%) из-за наибольших в этом году объемов списания неработающих активов за квартал и ускорения кредитования. В то же время доля неработающих кредитов в частных и иностранных банках (кроме банков РФ) в ІІІ квартале снизилась до 8.8% на конец отчетного квартала.

Фондирование

В течение ІІІ квартала обязательства банков выросли на 1.1%. Средства клиентов остаются основным источником фондирования банков: к концу квартала их доля не изменилась и составила 83.3%.

Доля средств Нацбанка в обязательствах банков на конец сентября выросла до 5.3%. Объем средств физических лиц в гривне в ІІІ квартале снизился на 1.4% преимущественно за счет средств по требованию (-3.9% за квартал), в то время как гривневые срочные депозиты продолжали расти. Несмотря на это, в годовом исчислении объем гривневых средств физических лиц увеличился на 15%. Наиболее существенным ростом было в банках с частным капиталом: на 5.6% за квартал и на 33% г/г.

Рисунок 3 - Структура обязательств по группам банков и изменение обязательств, млрд. грн.

Источник: НБУ.

Объем валютных вкладов физических лиц за квартал существенно не изменился, хотя вырос за квартал на 9.2% в дол. эквиваленте. Объем гривневых средств субъектов хозяйствования в ІІІ квартале вырос на 6.9% за квартал и на 28.1% г/г.

Значительную часть прироста обеспечили государственные энергетические компании. Объем валютных средств хозяйствующих субъектов в долларовом эквиваленте за квартал не изменился и вырос на 4.7% г/г. Рост объема гривневых средств клиентов при несущественном изменении объема средств в иностранной валюте, а также укрепление курса гривны повлекло за собой уменьшение уровня долларизации средств клиентов. За ІІІ квартал доля средств клиентов в иностранной валюте уменьшилась на 1.1 и. п. до 35.6%.

Процентные ставки

В течение ІІІ квартала Нацбанк дважды повышал учетную ставку – до 8.5% годовых. В ответ банки постепенно перестали снижать ставки по гривневым депозитам физических лиц. Лишь треть банков из крупнейших двадцати по активам повысила ставку вслед за учетной.

Рисунок 4 – Учетная ставка НБУ и стоимость новых депозитов и кредитов в гривнах, % годовых

Источник: НБУ.

Средняя стоимость 12-месячных депозитов выросла на 0.4 п. п., до 8.6% годовых. Стоимость трехмесячных депозитов росла медленнее. Так что спрэд между трехмесячными и годовыми депозитами на конец ІІІ квартала достиг 1.5 и. п. впервые с начала 2017 года.

Ставки по депозитам в долларах США оставались в целом неизменными и не превышали 1% годовых в течение ІІІ квартала, но в октябре несколько выросли. Стоимость гривневых кредитов субъектам хозяйствования существенно не изменилась: в августе она незначительно выросла, в частности, по кредитам малому и микробизнесу, но уже в сентябре вернулась до 9.6% годовых. Самыми чувствительными к изменению учетной ставки по-прежнему были ультракороткие (до одного месяца) кредиты. Ставки по кредитам популяции сохранялись на уровне около 30% годовых.

Финансовые результаты и капитал

Прибыль банковского сектора была в полтора раза больше в третьем квартале, чем в соответствующем периоде 2020 года. Количество убыточных банков за квартал сократилось с 10 до 7, а их совокупный убыток оставался несущественным. Рентабельность капитала возросла до 32.1% по сравнению с 24.4% в прошлом.

Совокупно за девять месяцев прибыль банковского сектора выросла более чем на треть по сравнению с январем – сентябрем 2020 года – до 51.4 млрд. грн. Это более высокий объем, чем в соответствующем периоде докризисного 2019 года.

Рисунок 5 – Рентабельность и операционная эффективность

Источник: НБУ.

Прибыль в ІІІ квартале росла благодаря значительному приросту чистого процентного и комиссионного доходов – на 44.1% и на 28.8% соответственно. Этому способствовало увеличение процентных доходов от кредитования, существенно оживившегося после кризиса. Второй составляющей стали процентные доходы от ценных бумаг, объемы вложений в которые были выше, чем в прошлом. В то же время, процентные расходы оставались умеренными. Дальнейший рост объема безналичных операций обеспечил увеличение комиссионных доходов банков.

Рисунок 6 - Отчисления в резервы под кредиты за ІІІ квартал

Источник: НБУ.

Отчисления в резервы под кредиты за ІІІ квартал сократились на 21.8% г/г, за 9 месяцев – на 49.5% г/г.

Несмотря на определенное наращивание операционных расходов, операционная эффективность продолжает расти, отмечают в Нацбанке. Соотношение операционных расходов и операционного дохода (CIR) составило 47.0% по сравнению с 47.4% в ІІІ квартале докризисного 2019 года.

Перспективы и риски

Стабилизация стоимости фондирования на исторических минимумах и рост ставок по кредитам обеспечили банкам ситуативное повышение процентной маржи. В текущем и последующих годах привлекательность срочных, более дорогих для банков, депозитов может усилиться. Так что риски снижения доходности сохраняются.

Рост срочности депозитов позволит сделать базу фондирования банков более стабильной и прогнозируемой. Это особенно актуально при динамичном наращивании ипотечных долгосрочных кредитов, спрос на которые будет расти.

Сейчас упор на создание запаса капитала на покрытие рисков портфеля. С этой целью с начала 2022 года будут вводиться требования к покрытию капиталом операционного риска. Также в ближайшее время Нацбанк примет решение о графике постепенного восстановления буферов капитала, деактивированных при развертывании кризиса, следует из сообщения регулятора.

Кроме того, с начала 2022 года вес риска по необеспеченным потребительским кредитам возрастет до 150% из действующих 125%. Текущая высокая доходность и имеющийся запас капитала позволят банкам без труда выполнить такие регуляторные требования.

Государственные банки и дальше будут реализовывать стратегию сокращения неработающих кредитов. Это положительно скажется на их инвестиционной привлекательности и приблизит стратегическую цель – приватизацию.