Какие проблемы сегодня подстерегают необанки - исследование

Какие тенденции сегодня существуют на глобальном рынке необанков, на чем они зарабатывают, с какими проблемами сталкиваются, а также благодаря чему становятся успешными и растут – рассказываем в нашем материале на основе исследования Украинской ассоциации финтех и инновационных компаний (UAFIC) при поддержке NovaPay.

Что такое необанки и когда они появились

Необанк – это финтех-компания, предоставляющая финансовые и банковские услуги полностью в цифровом формате и не имеющая традиционных банковских отделений. Необанки также называются виртуальными банками, интернет-банками и цифровыми банками.

Дистанционные банковские услуги впервые появились в США в начале 1980-х. Большие банки (United American Bank, Citibank, Manufacturers Hanover, Chase Manhattan, Chemical Bank) предлагали своим клиентам домашний банковский сервис и системы управления счетами через сеть с помощью компьютера.

Однако первый полноценный необанк, как считается, появился в Британии в далеком 1989 году. Банк First Direct первым ввел модель работы без физических отделений и сконцентрировался на телефонном банкинге. Обслуживание клиентов полностью велось с помощью call-центра. Через несколько лет услугами First Direct пользовались 100 тысяч клиентов. Компания существует и сегодня, и является подразделением HSBC Bank plc. Создание в конце 90-х интернет-банка Egg лишь подтвердило статус Британии как родины необанков. Egg предоставлял услуги с помощью колл-центра, а также интернет-портала – так клиенты могли полностью управлять своими счетами. В 2007 компанию приобрела Citigroup.

С середины 2000-х интернет и телефонный банкинг предлагали почти все крупные традиционные банки, в том числе в Украине.

Цифровизация, развитие технологий и финтех-индустрии привели к распространению необанков. Термин "необанк" используется с 2016 года. Именно тогда на рынок начали массово выходить банковские стартапы, предлагавшие онлайн как традиционные банковские услуги, так и необычные (финансовое консультирование, инвестиции на фондовом рынке, транзакции с криптовалютой и краудфандинг).

Пандемия коронавируса и карантинные меры ускорили создание необанков и стимулировали увеличение их клиентов, говорится в исследовании Украинской ассоциации финтех и инновационных компаний (UAFIC) при поддержке NovaPay. В условиях карантинных ограничений многие люди не могли воспользоваться услугами банков в физическом отделении, поэтому появился спрос на сервисы онлайн-доступа к средствам и упрощенное управление личными финансами. С другой стороны, традиционные банки сокращали количество отделений и выстраивали онлайн-инфраструктуру, тем самым сокращая операционные расходы.

По прогнозам аналитиков, к 2026 году технологии вытеснят более 100 тысяч работников банков – под угрозой менеджеры, операционисты и сотрудники колл-центров. Все больше традиционных банков будут использовать облачные технологии и искусственный интеллект.

Необанки сегодня

Технологические платформы необанков предоставляют финансовые услуги, основанные на текущем счете и дебетовой карте. Сегодня по форме работы выделяют два типа необанков: получившие собственную банковскую лицензию и сотрудничающие с традиционным банком для предоставления финансовых услуг. Платформы необанков также могут создаваться на основе платформ других финансовых услуг (например, транзакционной платформы или платформы кредитования) с добавлением к ним текущих счетов.

Необанки лишены расходов, которые есть у традиционных банков, поэтому часто предлагают клиентам более выгодные условия обслуживания: более низкие комиссии, выгодные ставки и стимулы для людей (кэшбек, акции и скидки). Необанки также имеют большой потенциал для перекрестных продаж и могут предоставлять клиентам инвестиционные, страховые и другие продукты.

Возможность управлять своими счетами со смартфона, получать разнообразные финансовые услуги (а не только банковские), а также привлекательные условия договора с каждым годом привлекают все больше клиентов в необанки.

На сегодняшний день клиентами необанков являются около 350 млн человек во всем мире (3% населения мира). Согласно исследованиям, к 2026 году уровень проникновения необанков в население достигнет 4,4%.

Проблемы необанков: регулирование и конъюнктура рынка

В 2022 году необанки продолжали привлекать большое внимание во многих регионах мира. Причиной послужили изменения в условиях ведения бизнеса, изменения в денежном потоке, изменения в оценке стоимости бизнеса. Например, отчет о большом падении оценки стоимости бизнеса стартапа Klarna.

Необанки на фоне активного роста попали под сильный контроль регуляторов. Например, Банк Италии запретил стартапу N26 привлекать новых клиентов из-за проблем с AML. Однако, несмотря на такие препятствия, необанки продолжали развиваться и наращивать свои ценностные предложения, включать лучшую персонализацию и прогнозную аналитику.

Также сюда можно отнести проблему Revolut, который хоть и получил банковскую лицензию в Литве, в родной Британии не может получить такое разрешение уже 2 года, поэтому работает на лицензии электронных денег. В то же время, созданные в то же время необанки Starling и Monzo получили банковскую лицензию в Британии в первые годы существования, даже когда еще не имели миллионов клиентов, в отличие от Revolut.

Как необанки зарабатывают

Базовым подходом к монетизации необанков в мире является комиссия interchange для использования дебетовых карт. Поэтому наиболее привлекательными клиентами для необанков являются пользователи прямых депозитов, ведь они обычно используют дебетовую карту как основное средство расходования средств и показывают таким образом высокий постоянный и предполагаемый уровень вовлеченности, а соответственно и постоянный поток дохода. С другой стороны, на развивающихся рынках, а также для необанков, созданных в сотрудничестве с платформами кредитования, значительную часть дохода составляют предоставление кредитных карт, кредитов и рассрочок.

Самые популярные необанки в мире:

Региональные лидеры в мире:

Больше всего пользователей необанков - в возрастных группах 18-24 и 25-34 лет. В этих сегментах доля проникновения необанков составляет 10,6% и 10,5% соответственно. Наименее восприимчивы к необанкам люди в возрасте после 65 лет (4,6%) и 55-64 (5,3%).

Необанки в Украине

В Украине лидером среди необанков Монобанк, основанный в 2017 году, услугами которого пользуются 7 млн клиентов. До полномасштабной войны банк перемен вывести на рынок инновационный эквайринг без POS-терминалов у торговцев.

Всего в Украине действуют 4 необанка: monobank, Sportbank, izibank и Neobank. Также есть цифровые продукты от традиционного банковского сектора: Приват24 от ПриватБанка, Sense от Альфа-банка, PUMB Online от ПУМБ, Банк Собственный счет от Банка Восток, а также О-Bank от Идея Банка.

Лицензионные возможности необанков определяются тремя видами разрешений:

- Получение новой лицензии (адаптация к региональным правилам на новом рынке и сохранение собственного бренда). Пример – компания Revolut, которая в 2018 получила в Литве банковскую лицензию. Это помогло ей получить широкий доступ ко всем рынкам Европы.

- Как сервис. Здесь речь идет о реализации собственных возможностей за счет co-бренда или франчайзинга. Пример – британская компания OakNorth, которая вышла на рынок США и предоставляла третьим сторонам свою платформу кредитной аналитики как услугу.

- Партнерство (модель B2B2C через партнерство, а также использование опыта и возможностей банка-партнера для обслуживания конечных пользователей. Например, немецкий необанк N26 для работы в США использовал лицензию американского Axos Bank. Этот банк выступал как бэк-офис, тогда как N26 - был внешним интерфейсом. Такая модель является самой распространенной в Украине.

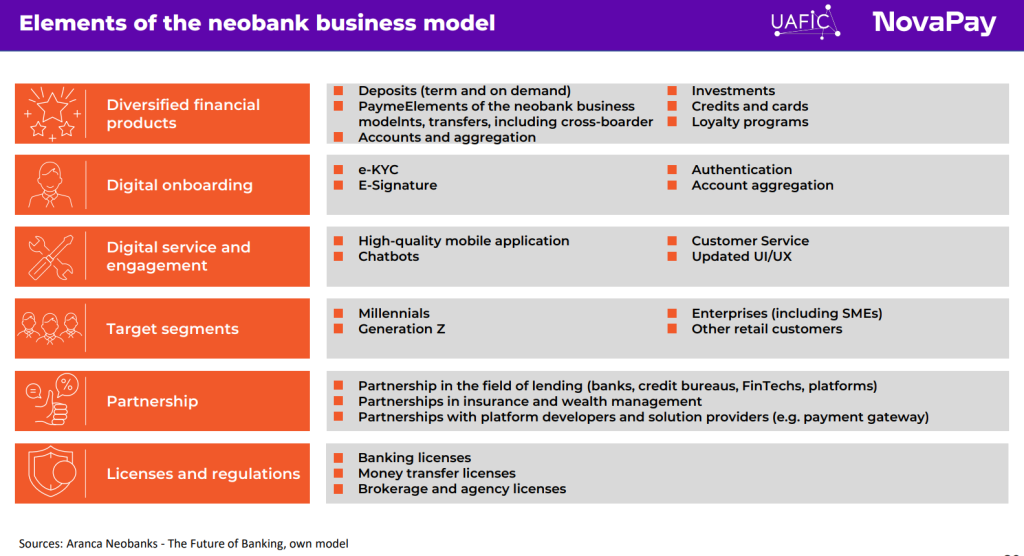

Главными элементами бизнес модели необанков являются:

- Диверсифицированные финансовые продукты (депозиты, платежи и переводы, счета и агрегация, инвестиции, кредитование и программы лояльности)

- Цифровой онбординг – онлайн процедура KYC, применение цифровых подписей, аутентификация и агрегация счетов.

- Цифровое обслуживание и привлечение включает в себя удобное мобильное приложение, использование чатботов, качественная служба поддержки и актуальный UI/UX.

- Партнерство в области кредитования (банки, кредитные бюро, финтех-компании и платформы), страхование и управление богатством, сотрудничество с разработчиками платформ и поставщиками решений.

- Лицензии и регуляции – следует обращать внимание на получение банковской лицензии, лицензии на денежные переводы, а также брокерские и агентские лицензии.

- Аудитория – это миллениалы и зуммеры, а также предприниматели и розничные клиенты.

Как необанкам стать прибыльными и успешными

Путь к прибыльности необанков лежит через четыре основных этапа: диверсификация (построение и удержание клиентской базы), оркестрация (создание или присоединение к открытой экосистеме), монетизация (повышение ценности для клиентов) и экспансия (выход на другие рынки).

Диверсификация предполагает первоначально расширение портфеля продуктов на локальных рынках. Успешные стартапы усиливают основную линейку продуктов, привлекают B2C или используют B2B в качестве каналов. На этом этапе необходимо делать акцент на высокой персонализации, а также бесплатные или очень дешевые банковские услуги.

Оркестрация - это присоединение к открытой экосистеме или ее построение. Экосистемный банкинг развивается за счет эффектов сети (привлечение большой базы клиентов и поставщиков, подпитывающих включение друг друга). Создание такой экосистемы помогает стартапам перейти от обычной банковской программы к важной части жизни клиентов. Поэтому важно присоединяться к нескольким экосистемам ради масштабирования.

Монетизация предполагает постоянное привлечение клиентов и поддержание высокой лояльности – от этого зависит успех экосистемы и удержание клиентов. Чем больше финансовые технологии превращаются в экосистемы, тем активнее следует работать над увеличением объема ежедневных активных пользователей в процентах от месячных активных пользователей, желательно выше 20% и как можно ближе к 50% или больше. К примеру китайский стартап WeChat Pay поддерживает 92%, Alipay – 50%. Чем больше вовлеченность клиентов, тем выше ценность компании для них. Акцент делается на ценообразование, направленное на повышение прибыли и получение максимальной потенциальной ценности на одного клиента.

Экспансия и выход на новые рынки – это следующий шаг по мере масштабирования финтех-бизнеса. Но перед этим нужно придерживаться требований безубыточности благодаря более высокому доходу на клиента и низкому уровню затрат. Чтобы выйти за пределы локального рынка финтехам, следует сохранить конкурентное преимущество на новом рынке на основе трех ключевых столбов: динамика затрат, культура и изменение правил. Ведь предложение, которое есть на домашнем рынке, может быть нерелевантным к другому рынку и не заинтересовать клиентов.